2020 夫妻报税/配偶报税/新制详解(附电子表格快速试算比较)

你是去年/今年刚结婚的新手夫妻(夫夫/妻妻/配偶 -- 同志新婚伴侣也算)吗?还是因为今年又有一些报税新制,正在研究该不该改变申报模式的老夫老妻呢?在五月正式报税之前,如果你想试算看看,我们做了新版的108 年报税电子表格(也就是今年 109年/2020年申报用的):

点此链接进入 108 年报税电子表格

点链接进去填数据就可以直接使用啰!和财政部提供的官方电子表格比较不同的地方是,这张电子表格除了提供单身、夫妻归并计税的电子表格,也可以直接用来试算“夫妻分开计税”模式的结果喔!(夫妻分开计税需要算两次,也就是分开填写这张表单两次,并自行将两笔数据相加,不过只要用 Ragic 列表页加总的功能点一下就行了)

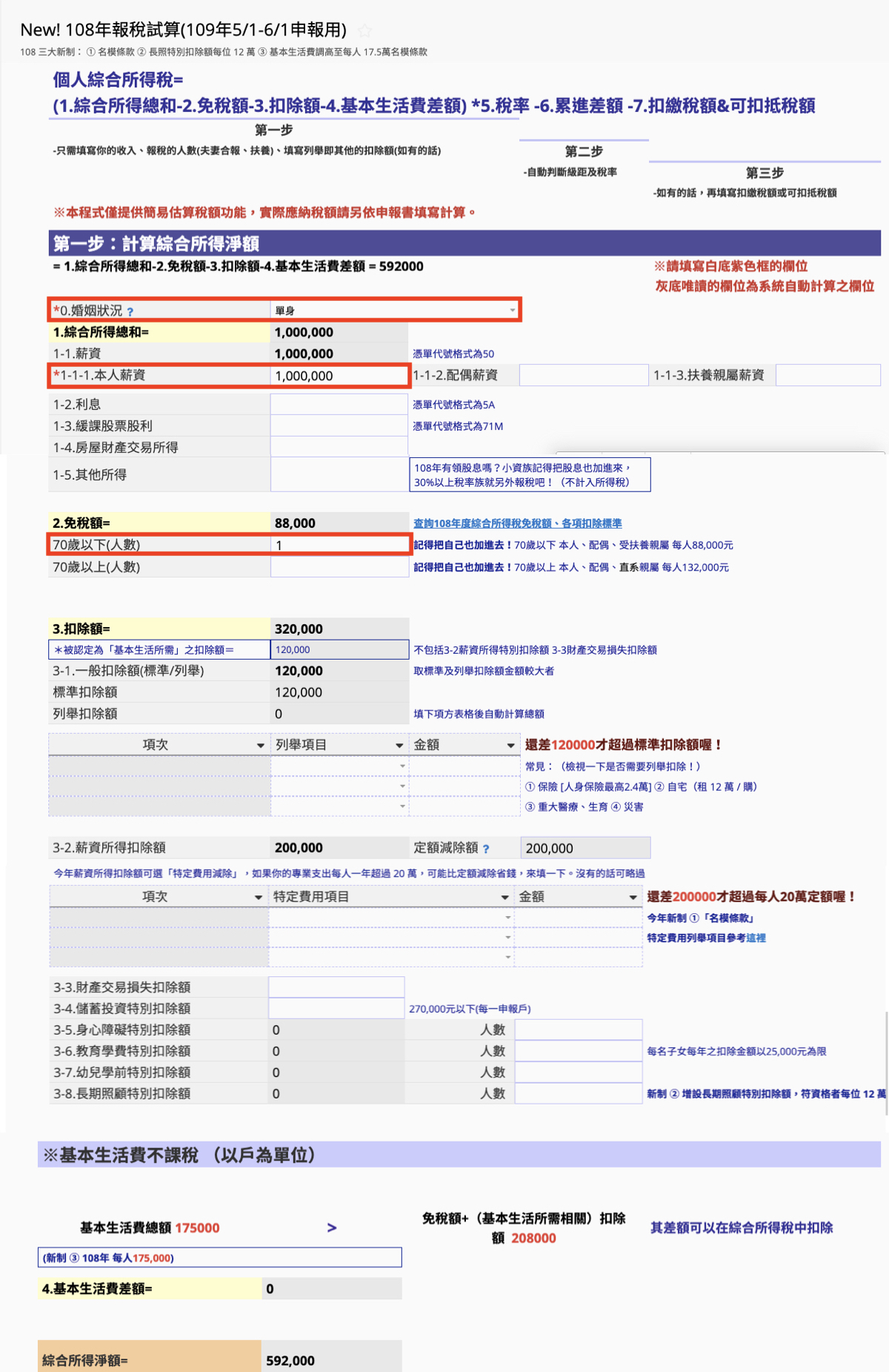

填写表单试算的方式很简单,只要在表单上“白底紫色框”的格子里,填入数据(主要是婚姻状态/计税方法、收入、免税额人数[就是你的申报户人数]、有无列举扣除额),系统就会自动帮你算该缴的税。夫妻分开计税的,要填两次,申报户填一次、分开计税者填一次,再将两者相加。(没有的就留空,像网编只要填 3 个格子,答案就出来了)(灰底粗体的也是系统算的,不用填)

需要输入的部分像这样(红框是多数状况下必填的):

这里 Ragic (Ragic 是提供这个电子表格的平台,相关介绍看这里)除了帮你算结果,也会自动帮你做几件事:

① 如果你有列出“列举扣除额”,会帮你从标准扣除额/列举扣除额之间,选出一个比较低的,列出来当作后面计算的基准。(是否需要列举扣除额?你可以参阅这篇文章,不过记得文内的标准扣除额 9 万是往年数字,今年是 12 万哦)

② 如果你因为工作所需,每年需要付出高额的治装费或进修费用,今年开始你的“薪资所得扣除额”可以选择不采用齐头式的“每人 20 万”额度,而是依据你列出的专业支出总额来认列。如果你在“特定费用减除”的区块有填写你想认列的费用, Ragic 会帮你计算你列出来的项目总和是否大于 20 万,帮你在“20 万”跟你列的总数之间,选一个比较高的数字放在“薪资所得扣除额”。

③ 这几年所得税多了另一层“基本生活费”的保障,但你的“免税额+被认定为基本生活所需相关的扣除额[可参阅此文]”要小于当年度的“基本生活费”,才适用以“基本生活费扣抵”来扣税,否则就单纯以原本的扣税额度来扣。因此,Ragic 在这边也会帮你比大小,取适用的额度来计算扣税额。(你可以在“基本生活费”的区块里,看我们的红字标记得知你有没有扣到)

简言之, Ragic 会根据你填的数据,自动帮你选出比较适用的方法来试算。数据都输入之后结果就会跑出来,像这样:

有个电子表格的好处是:每次谈到税务新制,新闻比较来比较去,夫妻报税该分该合比较划算,总得看一堆字夹数字,看得眼都花了。现在有了现成的表单,想比什么就输入表单里算一算,很多东西都简单多了!如果担心不清楚的话,后面我们会举一个案例,针对夫妻报税可以有的五种做法,一一实际试算、比较给你看。

在开始之前:所得税简述&今年新制

综合所得税是每年 5 月报税,课税基准是前一年 1 月到 12 月的所得(以整年收入来计算)。课税的基本单元是“申报户”,如果是单身的话申报户可以只有自己一人,已婚的话就一定要跟配偶同一个申报户(夫妻归并报税,但可以分开计税)。另外可以列报扶养亲属,扶养亲属也要算进申报户。我们常讨论怎么报税比较划算,很大一部分就是在看要把谁纳入申报户(扶养),以及夫妻应该怎么计税。

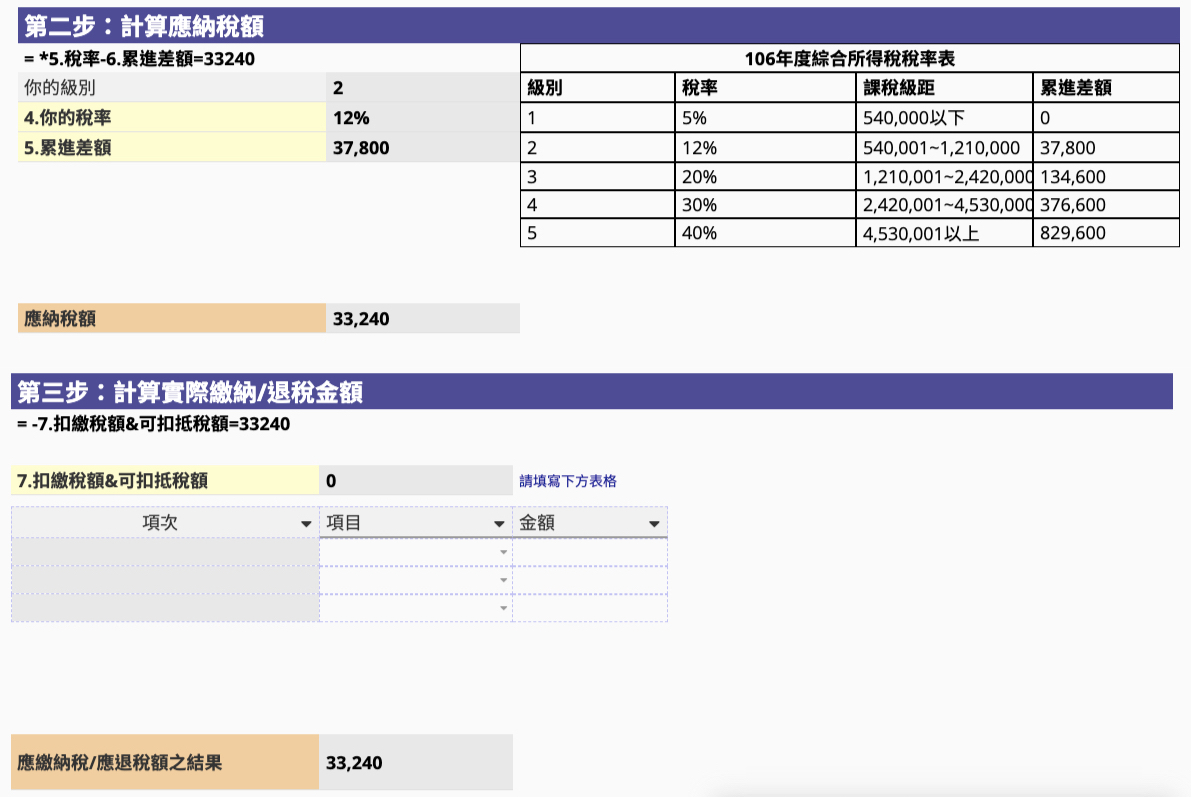

从我们提供的电子表格单上,可以看出所得税的计算结构可以分成三个阶段: ① 第一步,把所得总额减掉“扣免额”/基本生活费,计算出所得净额,这是课税基准也是决定税率的依据。(为什么需要扣成“净额”的原因一样也推入荐参阅此文) ② 第二步,将净额乘以税率并扣掉累进差额,算出应纳税额 ③ 把退税扣税额扣掉。

跟去年相比,今年综所税相关的变革较少,主要是三项: ① 严格来说不算“新制”,而是每年依照全国每人可支配所得算出来的“基本生活费”新数字,今年由 每人 17.1 万调高到每人 17.5 万;② 因应长照社会新增的“长照特别扣除额”,符合标准者每位 12 万;以及只有极少数高薪族适用的“名模条款”——薪资所得特别扣除额得依据列举费用来扣除(财政部计算全国约只有 7 万人适用)。

今年疫情对报税影响?提早退税、六月底前缴税即可

最近全球疫情严峻,影响许多企业营运与个人生计,这部分政府有哪些措施会跟 5 月报税有关的呢?这里也先帮大家简要整理如下(2020/04/29更新):

① 有可能直接减税,让今年要缴的税变少吗?根据财政部近期的说法,答案是“不太可能”,因为减税手段需要修法,缓不济急。(一般而言今年要缴的税,都是去年之前就要决定好并公告的,但若减税只能让“明年要缴的税”变少,自然缓不济急了)

② 可以申请晚一点缴税、延期缴税吗?

首先,目前报税/缴税时间已全面展延啰!财政部已公告,往年要在五月份报完缴完的税,今年截止期限改为 6/30,多一个月的展延期。另外,为了让大家现阶段手上的钱足够一点,退税的部分则提前操作。这部分相关措施请见这里。

另外,如果你因为依规定隔离等特殊情况,展延期限可以更长,根据财政部更早的一份公告,因武汉肺炎遭隔离治疗、居家隔离、居家检疫、集中隔离或集中检疫者,如果无法如期申报,可“延期申报”,或是“分期缴纳税捐”,最长可以延期一年。这部分公告详情(包含询问申请流程窗口电话)可见此链接。

③ 防疫补偿金要计入所得吗?根据近期媒体报导信息,财政部表示防疫补偿金不用计入所得申报。

同志新婚报税元年

另一个不算是“税务新制”,不过财政部会特别提出来提醒的,就是因为去年同婚专法通过,今年新增了许多同志新婚伴侣,这些新婚伴侣和异性恋夫妻一样,新婚的第一年享有一个跟之后不一样的特别权利,那就是可以选择要:① 当自己还单身,双方都分开申报所得税 ② 用新婚的身份,归并报税(可选择是否分开计税)。

该用单身身份分开报税?还是归并申报且归并计税?或者归并申报但分开计税?如果觉得推入算来推入算去很麻烦,可以直接用我们的电子表格分别试算几回看看。请见下面的说明。

“双薪夫妻”该归并还是分开计税?5+1种模式实地试算给你看

现行税法规定,除特定例外(例如前面讲的,新婚第一年),夫妻一定要“归并报税”,但可以“分开计税”。假如选择分开计税,还有几个选择题:(一)得选择要让配偶中的哪一方作为“分开计税者”(另一方以“户”为单元报税并享申报户相关的扣免额[注]);(二)“分开计算”的标的是什么?可以有两种,一是只将薪资分开计算,二是“将所有所得都分开计算”。因此,加上归并计税的选项,一对夫妻总共会有五种计税方式可供选择(新婚夫妻则还有分开申报的选项,等于有六种)。

注:分开计税者,算“所得净额”时只能算跟个人有关的扣免额,主要是“免税额”与“薪资特别扣除额”。而夫妻二人的“标准扣除额”和全户的“基本生活费”,都要计入在“申报户”中。

哪种方式划算,会依夫妻的薪资所得高低、收入结构等有所不同。原则上:

(1)双薪家庭、夫妻一方薪资所得较高者,适合“薪资分开计税”

(2)夫妻收入高且非薪资收入多(包括投资、利息,会计师或模特儿等运行业务所得等),较可能适合所得分开计税。

怎样算是“较高”?非薪资收入多到怎样的程度才适合所得分开计税?试算才知道。

这边举例来说明试算方法。以下例子,用 108 年报税电子表格试算,得出“妻子(配偶2)所得分开”的报税方式最有利(案例仅供参阅)。

| 三口之家 | 夫(配偶1) | 妻(配偶2) | 未成年子女 | 合计 |

| 薪资收入 | 100万 | 60万 | 0 | 160万 |

| 利息收入*凭单代号A5 | 5万 | 3万 | 10万 | 18万 |

| 其他收入 | 12万 | 10万 | 0 | 22万 |

| 小计 | 117万 | 73万 | 10万 |

(1)归并计税:7.2 万

以丈夫的角度,输入这六格:“婚姻状况=已婚归并计税”,“薪资所得=1,000,000”,“配偶薪资=600,000”,“利息=180,000”“其他所得=220,000”“免税额70岁以下(人数)=3”,算出应缴税约 7.2万(72,120)元。(以妻子角度来算其实也是一样的)

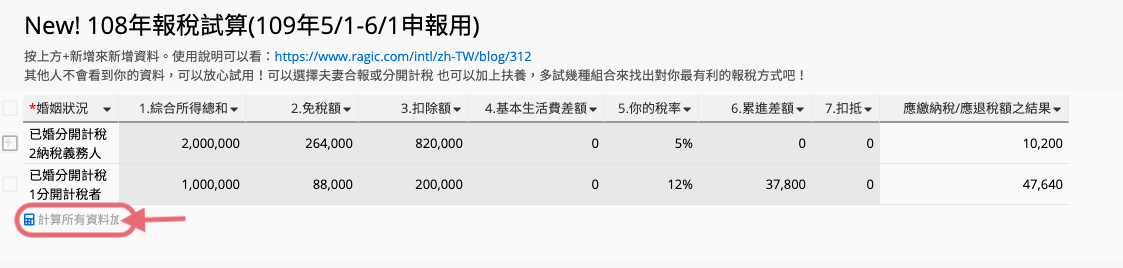

(2)薪资分开计税,夫为分开计税者:5.7万

丈夫分开计税额:原理为只以丈夫薪资为依据来算税额。首先在“婚姻状况”输入“已婚分开计税1分开计税者”,配偶薪资留空,利息与其他收入都留空,只输入这两格:“薪资所得=1,000,000”,“免税额70岁以下(人数)=1”,算出应缴税约4.7万元(47,640)。

申报户应付税额:这里的综合所得净额,也就是课税的基数,是(夫妻归并计税时的所得净额 - 丈夫分开计税时的薪资所得净额),后者(丈夫分开计税时的薪资所得净额)在前面输入数据时,系统帮忙算过了。(可以先从上面的那次计算的“综合所得净额”字段里,找到算出来的值为“712,000”。)

接着创建一笔新纪录来算申报户应付的税额,输入这六格:“婚姻状况=已婚分开计税2纳税义务人”,“薪资所得=600,000”,“配偶薪资=1,000,000”,“利息=180,000”“其他所得=220,000”“免税额70岁以下(人数)=3”,此部分就是“夫妻归并计税时的所得净额”,会跟归并计税时的所得净额一模一样(在这边是 = 916,000)。

不过,因为这边要算的是分开计税的数字,根据系统设置,当“婚姻状况”选择“已婚分开计税2纳税义务人”,系统会退出必填字段请你选择是“薪资或所得分开?”依照情境,填“薪资”,系统在后面会退出另一个必填字段,请你填写“扣除另一方薪资所得净额”,以便计算出分开计税时我们真正需要的数字,这时就将上面找出来的“712,000”填入。这两个部分若忘了填,系统会强制要求填写。这样算出应缴税约 1 万(10,200)元。

将两笔数据合计(可以在列表上,两笔数据底下点一下“计算所有数据加总”):

可得到薪资分开计税/夫为分开计税者总计应付税额: 47,640 + 10,200 =57,840元 (约 5.7 万元)

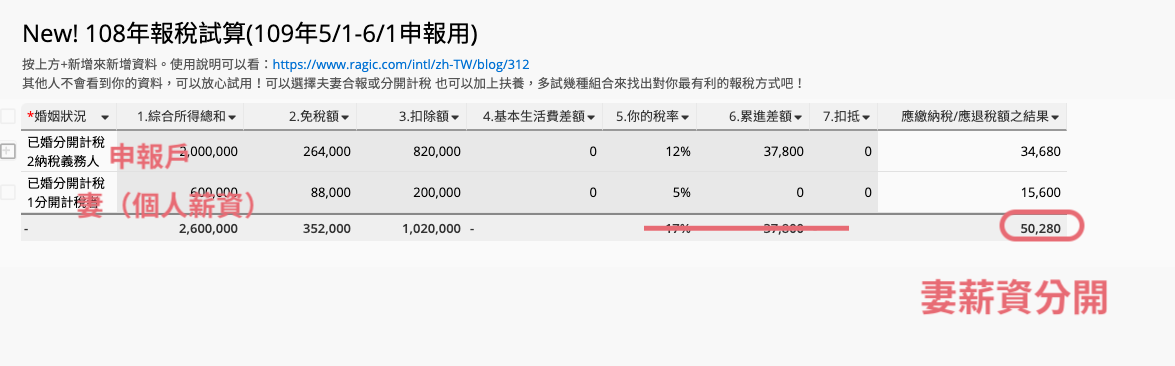

(3)薪资分开计税,妻为分开计税者:约 5 万

同样方式换个角色再跑一次,薪资分开计税/妻为分开计税者总计应付税额会是15,600 + 34,680 = 50,280元 (约 5 万元)

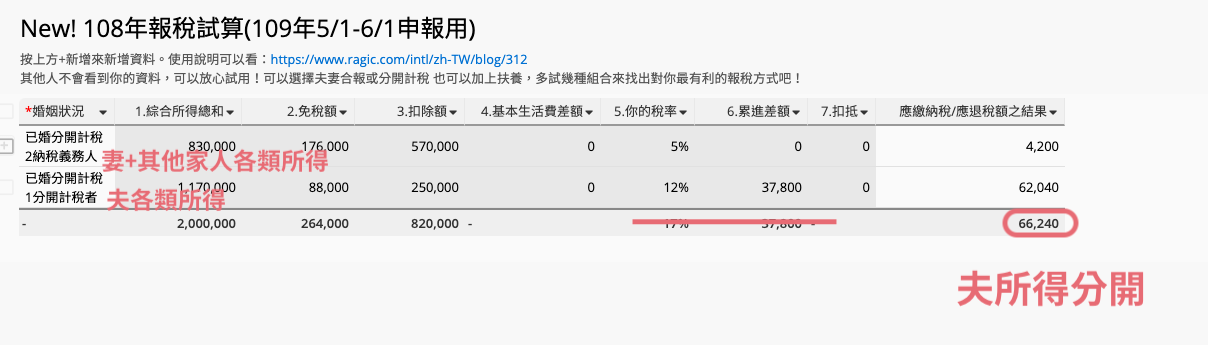

(4)所得分开计税,夫为分开计税者:约6.6万元

丈夫分开计税额:“婚姻状况=已婚分开计税1分开计税者”,配偶薪资留空,输入这四格:“薪资所得=1,000,000”,“利息=50,000”,“其他所得=120,000”,“免税额70岁以下(人数)=1”,算出应缴税约6.2万(62,040)元。

其他应付税额:这里直接重新计算课税基数,以妻子角度输入这六格:“婚姻状况=已婚分开计税2纳税义务人”,“薪资或所得分开=所得”,“薪资所得=600,000”,“利息=130,000”“其他所得=100,000”“免税额70岁以下(人数)=2”,算出应缴税约 4 千(4,200)元。

所得分开计税/夫为分开计税者总计应付税额:会是62,040 + 4,200 = 66,240元 (约6.6万元)

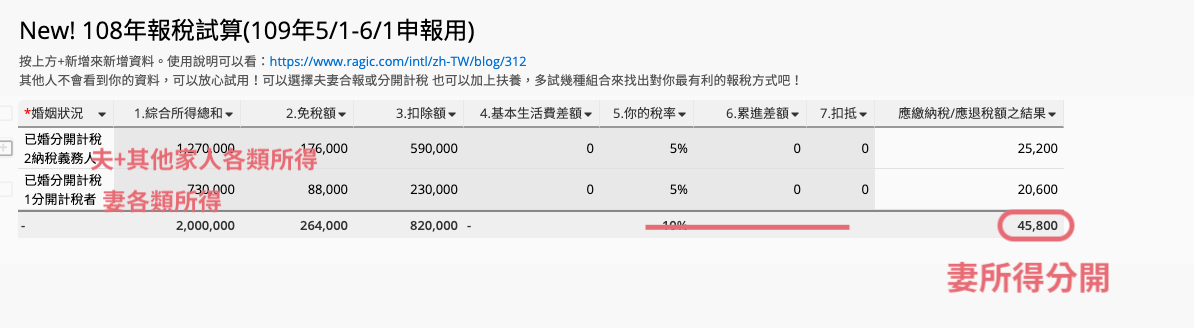

(5)所得分开计税,妻为分开计税者:约4.5万元

同理,所得分开计税/妻为分开计税者总计应付税额会是25,200 + 20,600 = 45,800元 (约4.5万元)

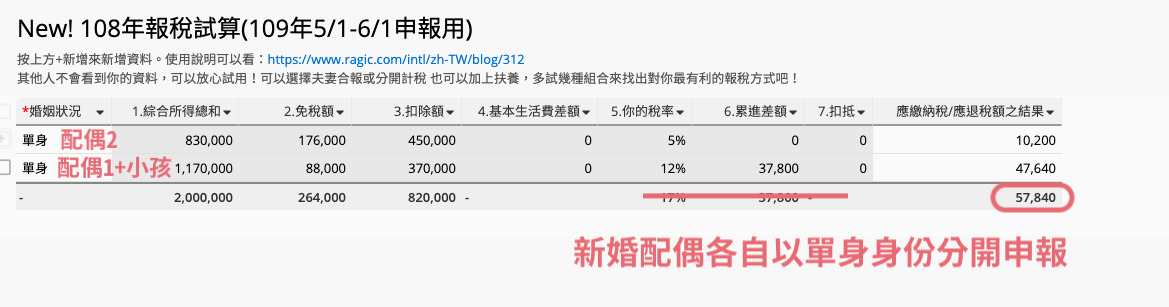

如果这个案例是去年新婚,选择分开申报

假设上面的案例是去年新婚,他们还可以选择以单身身份分开申报所得税(如前所说,是新婚第一年才有的选择权)。分开申报所得税的结果会是如何呢?我们假设孩子是配偶1 扶养的,那么配偶1 以单身身份申报所得税的试算结果会是:

以这对配偶的例子来说,就没有比归并申报划算了。

其他备注

不过,其实申报户的试算数据计算逻辑是先算出“综合所得净额”,再用它扣掉“配偶薪资所得净额”,得出申报户“不含配偶薪资所得应纳税额”,为了让表单设计不要太过复杂,我们的设计是让你填写数据算出“综合所得净额”,同时另开一个字段(“扣除另一方薪资所得净额”)扣减另一方薪资所得净额。因此,填写申报户数据时就会出现看似“多填一人”(也把分开计税者计算进去)的状况。实际上免税人数并没有多算喔!在扣除另一方薪资所得净额时,它就被扣回去了。

储蓄特别扣除额也有一个小小麻烦的地方,那就是即使夫妻分开计税,分开计税者与纳税义务人的储蓄特别扣除额合计仍然不能超过规定的上限 27 万元。假如夫妻合计利息收入超过此数,那么分开计税者要先看自己那户用了多少扣除额额度,他只能用剩下的——例如夫利息收入 30 万、妻利息收入 30 万,没有其他人,妻子是申报户的纳税义务人,那丈夫可使用的储蓄特别扣除额额度只有 (27 - 15)=12 万。

其他问题?试试看就知道

前面举的其实都是相对单纯的情境,实际上还有很多情境、很多不同条件要比较,因此建议还是直接拿电子表格来玩玩看吧!有任何问题可以来信 support@ragic.com 跟我们说。